教育資金について解説。子ども一人あたりいくらあれば安心か?

- ライフプラン

目次

子どもが生まれたら、子どもの将来のために教育資金について考えていきましょう。

今や、高等学校への進学率は98.8%、高校から大学・専門学校へ進学する割合は84.0%となり、大学や専門学校への進学はするものと考えておいた方が良いでしょう。

(文部科学省「高等学校教育の現状について」「令和5年度学校基本統計」より)

そして地方でも、小学校から私立に通うことも聞くようになりました。資金の用意は出来る限り、早くスタートしておきたいもの。教育資金を貯める際は、大学進学までを想定した上で計画を立てる必要があります。

1.子ども一人あたりの平均教育費

日本において、子ども一人あたりの教育費の目安は約1,000万円と言われています。これは幼稚園から大学卒業までの19年間に必要となる教育費の総額です。

1-1.幼稚園~高校の教育費

|

幼稚園~高校までの教育費 |

すべて私立 | すべて公立 | |

|

学習費総額(※) |

年数 |

1,837万円 |

574万円 |

|

幼稚園 |

3 |

92万円 |

47万円 |

|

小学校 |

6 |

1,000万円 |

211万円 |

|

中学校 |

3 |

430万円 |

162万円 |

| 高等学校(全日制) | 3 | 315万円 |

154万円 |

学校教育費、学校給食費、学校外活動費の合計 ※文部科学省「令和3年度子供の学習費調査」

平均ではありますが、幼稚園3歳から高等学校第3学年までの15年間について、学校ごとの「学習費総額」を単純合計すると、すべて公立に通った場合では約574万円、すべて私立に通った場合では約1,837万円必要になります。

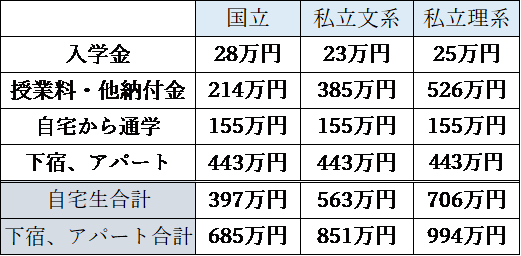

1-2.大学の学生生活費

大学昼間部の学費(授業料、その他の学校納付金、修学費、課外活動費、通学費)と

生活費の合計(4年間)は以下の通りです。

私立理系では4年間で約1,000万円の費用が見込まれます。

※「国立大学等の授業料その他の費用に関する省令」より国公立大学学部(昼間)の標準額。

※文部科学省 令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について

※日本学生支援機構「令和2年度学生生活調査結果」

2.教育資金を準備する方法

教育資金を準備する方法には、児童手当を全額貯蓄する方法や積立貯金、学資保険への加入などがあります。これらの方法を組み合わせることで、進学のタイミングでまとまった教育資金を用意することが可能です。最近はNISAなど、個人投資家向けの税制優遇制度を使い運用をするケースもありますが、対象となる株式や投資信託に元本が保証されていないといった点に、注意が必要となります。もしかしたら目標額に届かないなんてケースも出てきますので、リスクを見込んで活用していきましょう。

3.教育資金の必要額をシミュレーションして計画を立てる

エクセルなどを使用して教育費のシミュレーションを行い、計画的に貯金をすることが推奨されています。また、JASSOというサイトのの進学資金シミュレーターを利用することで、より具体的な資金計画を立てることができます。

4.教育資金の貯蓄について知っておくべきこと

教育資金を用意するポイントとしては、多めの費用を見込んでおくと良いでしょう。

もし私立の医薬系の大学を目指す場合は、さらに計画的な準備が必要となります。

(医学部なら6年間の学費のみで3,000万円が目安となります)

家業の承継や親の思いなど強い場合は別ですが、小さいうちは具体的な進路は見いだせないと思います。例えば、自宅外の私立理系になるかもなど、進学先を仮に想定した資金計画を立てることで、できるだけ子どもが小さいうちから貯め始めることが重要となります。

5.奨学金や教育ローンのメリットとデメリット

奨学金と教育ローンは、それぞれメリットとデメリットがあります。奨学金は子どもが借りることが一般的で、教育ローンは親が借主となります。奨学金は在学中においては無利息の場合が多く、教育ローンは利息が発生します。また、奨学金は返済が卒業後に始まるのに対し、教育ローンは借りた翌月から返済が始まるか、利息のみを払い卒業後から支払いを開始します。一般的には奨学金は無利子もしくは低金利であり、教育ローンは提供元が国か民間かで金利が異なってきます。無利子の奨学金については、家庭の年収基準や、学業成績の基準などいくつか条件があります。奨学金は貸与金が月払いでの受け取りに対し、教育ローンはまとまった金額を一度に受け取ることが可能です。

6.教育ローンや奨学金の利用方法

教育ローンや奨学金の利用方法については複数のタイプがあり、それぞれ金融機関や奨学金の提供元によって異なります。利用前に各機関の条件をよく確認し、自身にとって有利なものを選択することが重要です。奨学金については、高校3年生への進学時に募集が始まりますので、通学先への確認が必要です。中には、返済不要の給付型奨学金と呼ばれるものもあります。こちらも無利子の奨学金と同様に家庭の年収基準や、学業成績の基準などいくつか条件がありますが、採択されれば学費や生活費の負担軽減となります。

7. 教育資金に関連する保険種類とそのメリット

教育資金に関連する保険としては、学資保険があります。この保険は、教育資金の準備だけでなく、契約者が万が一の時の保障としても機能します。学資保険は受取金額が、支払い元本を上回るタイプが人気でしたが、低金利下において商品数が少なくなりました。最近では学資保険の代わりに、保険料の中から一定額を運用に回す「変額保険」を活用する例も出てきています。こちらもNISAと同様に元本の保証がされていませんので、リスクをしっかり確認をしながら利用していきましょう。

8.教育資金における祖父母の役割

祖父母から孫への教育資金の贈与は、次のいずれかの条件下で非課税での受け取りが可能です。

【1】孫への学費の請求内容と祖父母の負担金額が明確に同一である

【2】祖父母全体の孫への受け渡し金額が110万円の暦年贈与の非課税枠内である

(複数年行う場合は、時期をずらしたり、都度贈与契約書を取り交す等の、定期贈与とみなされない注意が必要です)

【3】「教育資金の一括贈与に係る贈与税非課税措置」により孫へ教育資金を贈与する場合は、1,500万円までは非課税で贈与することが可能となる。(令和8年3月31日までの特例)

これらの仕組みを使い、祖父母が孫の教育資金をサポートすることができます。

教育資金の準備は、子どもの将来を支える重要なステップです。適切な計画と方法を選ぶことで、子どもの教育に関する財政的な負担を軽減することができます。サーラフィナンシャルサービスでは、ライフプランに合わせた最適な教育費の目標設定を一緒に考えることが可能です。是非ご相談ください。

受付時間:平日9:00~17:30

受付時間:平日9:00~17:30